Данная статья посвящена тонкостям работы дилинговых компаний с ECN Currenex. Многие знают, как это выглядит в общих чертах, другие изучили более подробно, но все же остается много нюансов, которые не видны со стороны. Мы постараемся осветить все более-менее значимые моменты от лица Альпари, которая прошла весь путь, от регистрации до запуска схемы работы через Prime brokerage и ECN.

Но для начала расскажем о непосредственных участниках статьи.

Альпари существует с 1998 года и на сегодняшний день является одной из ведущих компаний, предоставляющих услуги интернет-трейдинга в России и за рубежом. В 2006 Альпари начинает международную экспансию и получает лицензию FSA (Financial Services Authority) на компанию Alpari (UK), в 2007 году — лицензию NFA (National Futures Association) на компанию Alpari (US), затем открывает офисы в Шанхае (Китай), Дубае (ОАЭ) и других крупных финансовых центрах мира.

Currenex — крупнейшая электронная система торгов (ECN), которая является несомненным мировым лидером в предоставлении финансовых услуг институциональным инвесторам. Также участниками являются банки, выполняющие функции Prime broker и банки, являющиеся поставщиками ликвидности, но их имена мы в статье называть не будем.

Prime brokerage

Начнем с рассказа о Prime brokerage модели, понимание работы которой нам пригодится далее. Как раньше происходило хеджирование клиентов Альпари? Мы открывали счета в других, обычно более крупных компаниях, депонировали деньги, в моменты хеджирования выбирали лучшую на тот момент цену и, соответственно, покупали или продавали. Такая схема несет в себе ряд существенных неудобств. Для начала надо открыть везде счета, что, в общем, не так сложно. Затем депонировать средства, что уже сложнее, особенно если учесть, что нельзя знать заранее, в какой из компаний какие будут обороты. Конечно, можно перекидывать деньги между компаниями, но это отнимает время и силы, влечет комиссии за переводы, а, главное, лишает оперативности, которая в хеджировании играет далеко не последнюю роль. Следующий существенный недостаток в том, что, открыв позицию в одной компании по лучшей на тот момент цене, мы обязаны закрыть ее в этой же компании, но уже не по лучшей цене, а по той, которая будет на момент закрытия.

Западный финансовый мир в определенный момент понял, что надо идти дальше и придумал модель, которая называется Prime brokerage и Liquidity providers, суть которой мы объясним на примере Alpari (UK). Допустим, есть некий Банк, который является прайм-брокером: как правило, один из крупнейших, входящий в первую десятку или двадцатку крупнейших мировых банков (хотя могут быть Банки и из второго эшелона). И есть компания Alpari (UK). Alpari (UK) обращается в этот Банк с просьбой открыть Prime brokerage счет, на что Банк задает много вопросов, первый из которых: а есть ли у компании лицензия. Alpari (UK) или Alpari (US) могут ответить на этот вопрос, что у них есть лицензия FSA или NFA. Естественно, лицензии различных «островов» и других неавторитетных органов банком рассматриваться не будут. Это первый «фильтр», который способна пройти не каждая компания. Далее со стороны банка следуют вопросы о предполагаемых оборотах, т. к. Банки не хотят запускать процедуру открытия счета, если потом не смогут получить с компании хорошие комиссионные. Поэтому компании с маленькими оборотами либо сразу получат отказ, либо их счет закроют позже, как не оправдавший ожиданий по оборотам. Таким образом, второй «фильтр» — необходимость наличия у компании клиентской базы, способной в будущем обеспечивать достаточные финансовые обороты, которые, как правило, измеряются миллиардами в месяц.

И третье требование — наличие достаточных собственных средств, которые после открытия счета пойдут на депозит под маржевое обеспечение. Ведь банки предоставляют своим клиентам довольно большое кредитное плечо, а рынок непредсказуем, на нем может произойти все, что угодно. Поэтому банки, заботясь о своих рисках, тщательно проверяют финансовое состояние компании. Подчеркнем, что для соответствия их требованиям компания должна иметь в достаточном количестве именно собственные средства, которые составляются из активов за вычетом клиентских средств. Как правило, эта сумма колеблется в районе 10-20 миллионов долларов. В дополнение к этому, банки проводят аудит риск-менеджмента компании. Суть этой процедуры в том, что в компанию приходят специалисты банка и задают множество вопросов: о том, как компания мониторит свою валютную экспозицию (не перекрытую неттинговую позицию) и т. д. Банки хотят быть уверены, что управление рисками проводится правильно и, в случае, если рынок «съест» весь депозит, им будет что взять с компании. Таким образом, они отслеживают финансовое состояние компании на периодической основе.

Проиллюстрируем Prime brokerage модель на схеме 1.

Alpari (UK) заключает договор с Банком об открытии Prime brokerage счета, согласно которому депозит не должен опускаться, к примеру, ниже 10 мио, а Банк (Prime broker) дает нам возможность подключить любые Банки, естественно, кроме мелких, с которыми он работать не будет.

Далее мы говорим нашему прайм-брокер Банку (ПБ), что хотим торговать через два Банка — швейцарский «Банк 1» и американский «Банк 2». Затем подписывается тройственный договор между Альпари, ПБ и «Банк 1», и такой же договор между Альпари, ПБ и Банк 2. В результате мы получаем от «Банка 1» и «Банка 2» либо доступ в терминал (если мы хотим торговать руками), либо API (если мы хотим торговать с помощью программных средств).

Как же заключается сделка? Альпари видит лучшую цену в «Банке 2» и посылает запрос на покупку (request), к примеру, 10 мио евродоллара у «Банка 2». «Банк 2» проверяет, есть ли тройственный договор, затем подтверждает сделку и шлет trade confirmation обратно в компанию. Как только подтверждение получено, Альпари шлет в ПБ отчет о совершении этой сделки (give up) и ее детали: дату валютирования, объем и т. п. «Банк 2», после отправки подтверждения сделки Альпари, также шлет отчет (give up) в ПБ. ПБ, получив два отчета, сравнивает их и, если все параметры сделки совпадают, считает, что сделка совершена. После этого Альпари тут же видит эту позицию у себя на счете в ПБ. Часть средств на счете, соответственно, блокируется под маржу.

Затем мы хотим закрыть эту позицию и видим, что в этот момент лучшая цена в «Банке 1». Альпари шлет запрос в «Банк 1», который, в свою очередь, подтверждает ее и автоматом шлет give up в ПБ. Альпари также шлет give up в ПБ. ПБ видит, что параметры сделки совпадают, и проводит сделку о продаже 10 мио евродоллара. Фактически получается, что при открытии сделки Альпари купил у ПБ, а не у «Банка 2», в то время как ПБ купил у «Банка 2» и продал Альпари. При закрытии сделки все происходит аналогично, но с «Банком 1».

Что такая схема дает ее участникам? ПБ на этой сделке зарабатывает комиссию, размер которой зависит от многих факторов, в том числе от оборотов компании, а также получает депозит компании, который тоже можно использовать с целью получения прибыли. Альпари получает возможность подключить много Банков, держа деньги в одном месте и не занимаясь их трансфером между Банками, а также может открывать и закрывать позиции в разных Банках. Альпари может заключать сделки и с ПБ, не выплачивая при этом комиссию. «Банк 1» и «Банк 2» получают обороты от ПБ, при этом они не несут кредитных рисков, т. к. работают по всем транзакциям с крупным Банком (ПБ).

Таким образом, эта схема является наилучшей для любой компании, естественно, при условии, что она может себе ее позволить с точки зрения лицензий, финансовых ресурсов, оборотов и других требований.

Currenex

Теперь рассмотрим, что же из себя представляет Currenex.

Большинство людей в России не понимают, что такое Currenex, откуда они берут цены и т. п. Кто-то думает, что это биржа, а в целом версий выдвигается множество. На самом деле Currenex — это всего лишь technology provider, т. е. поставщик технологии. Они написали хорошую систему, которая позволяет организовать ECN (Electronic Communication Network), и дают свои сервера и свою систему в аренду участникам процесса.

Рассмотрим схему работы по шагам. К примеру, Alpari (UK) прошла все проверки Currenex, соответствовала всем требованиям, и между ними был подписан договор. Следующий шаг — мы говорим Currenex, кто наш Prime broker. Далее мы сообщаем своему ПБ, что с ними свяжется Currenex. Через некоторое время Currenex связывается с ПБ и присоединяет к нему свои сервера, чтобы в автоматическом режиме высылать отчеты о сделках (give up). Затем мы даем в Currenex и в ПБ список Банков, которые будут транслировать котировки в Currenex, т. е. мы подключаем Банки — поставщики ликвидности, с которыми смогли заключить договоры, к системе Currenex.

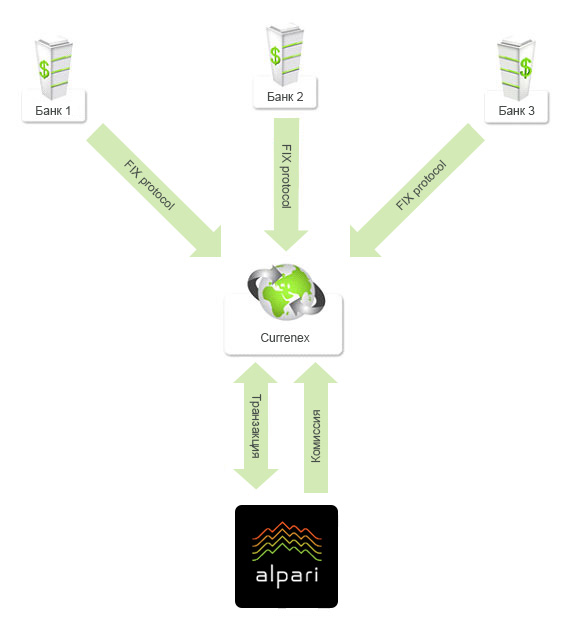

Принцип работы системы показан на схеме 2.

Банки по FIX протоколу шлют в систему котировки, которые состоят, как правило, из нескольких цен, зависящих от объемов. Называются эти котировки полосами (bands).

Выглядит это следующим образом: «Банк 1» говорит, что готов купить от 0 до 1 миллиона евродоллара по цене 1.5000, а продать — по цене 1.5001. От 1 мио до 3 мио он готов купить по цене 1.4999, а продать — по 1.5002. А от 3 мио до 10 мио — соответственно, по ценам 1.4999 и 1.5003. То есть Банк дает нам котировку, которая состоит из полос, а цена зависит от объема. В этом состоит парадокс финансовых рынков. В обычной жизни чем больше объем, тем ниже цена (опт). Здесь же, наоборот, чем больше объем, тем выше цена. Это является следствием того, что меньший объем Банку легче занеттинговать, т. е. ему не придется их выводить. Соответственно, чем больше объем, тем выше риски Банка, которому нужно куда-то распределить этот объем, к примеру, по другим Банкам. А это, как правило, накладно и может двинуть рыночную цену против Банка. Отсюда и берется, в конечном итоге, более дорогая плата. т. е. модель везде одна и та же, как в маленьком дилинге, так и в крупном Банке, разнятся лишь рисковые лимиты. Именно по этим причинам в обычных дилингах с ростом объемов увеличивается спред или ухудшается исполнение. Хотя стоит упомянуть и тот факт, что если спред не увеличивается с ростом объемов, а исполнение не ухудшается, значит дилинг работает не по рыночным условиям или не хеджируется, что нередко приводит к банкротству или «неотдаче» заработанных средств своим клиентам. Но эта тема не данной статьи.

Далее: по такому примеру Currenex формирует Market depth (глубину рынка или «стакан»), который выглядит подобным образом:

Соответственно, чем больше подключенных Банков, тем лучше цены и больше ликвидность.

Компания, которая работает через подобную схему, платит комиссию, которая фактически складывается из двух комиссий: комиссия прайм-брокера и комиссия Currenex. И, как говорилось выше, чем больше обороты, тем меньше комиссия. В конечном итоге эта комиссия перекладывается на клиентов компании. Как правило, клиенты компании платят повышенную комиссию, т. к. не могут обеспечить больших оборотов, но эта комиссия с лихвой компенсируется низкими спредами. В свою очередь, компания платит небольшую комиссию, т. к. ее обороты складываются из оборотов всех клиентов. Так образуется разница, которая и является прибылью компании при работе по подобной схеме. Хоть комиссия и не очень велика, но при приличных оборотах вытекает в крупную сумму. Таким образом, компания заинтересована в больших оборотах, а, следовательно, заинтересована в том, чтобы клиенты торговали долго и прибыльно, постоянно наращивая свои личные обороты. Это является стимулом к улучшению торговых условий. Именно поэтому, как правило, институциональным клиентам, имеющим большие депозиты, компания дает более выгодные торговые условия, например уменьшенную комиссию. В итоге компания и ее клиенты заинтересованы в одном и том же, что является серьезным фактором в развитии работы дилинга именно по такой схеме, ведь это будущее дилинга. Старые схемы постепенно начнут отмирать. Альпари это хорошо понимает, поэтому идет в ногу со временем.

Схема работы через Prime brokerage и ECN однозначно более удобна и выгодна как брокеру, так и клиенту. В ней отсутствует конфликт интересов и присутствуют все атрибуты, необходимые для качественной торговли, такие как узкие спреды, большая ликвидность, моментальное исполнение, надежность и удобство. Клиент получает идеальные условия для торговли, а брокер — отсутствие головной боли при ручном хеджировании клиентов и ведении большого количества торговых счетов у контрагентов.

Понятно, что далеко не каждая компания может выполнить все необходимые условия для организации такой схемы работы, ведь для этого нужна лицензия, приличные собственные средства и большая клиентская база, способная генерировать большие ежемесячные обороты торговли. Именно поэтому в списке партнеров Currenex не так много компаний, а большинство существующих компаний не имеют никаких шансов когда-либо попасть туда. Есть альтернативный способ запустить работу через ECN, подключившись по схеме sub white label и предоставляя своим клиентам выход на ECN через еще одного посредника, который имеет прайм брокера. Но такая схема имеет существенные недостатки, основным из которых является наличие двух посредников на пути клиентской заявки, что в итоге выливается в неконкурентоспособные торговые условия.

Еще хотелось бы развеять один миф, который, возможно, раньше был реальностью, но сейчас, с развитием высоких технологий, уже не актуален. А именно: миф о минимальных торговых объемах в ECN. Currenex по умолчанию устанавливает минимальный объем в 40 000 базовой валюты, хотя банки готовы принимать суммы даже от 1 000. Мы договорились с банками о минимуме в 10 000 и попросили Currenex также снизить нам этот порог до 10 000. Проведя тестовые сделки подобными объемами, мы убедились, что все работает корректно и ни у Банков, ни у Currenex никаких вопросов не возникает. Возможно, в скором будущем мы придем к снижению минимума до этих пределов. т. е. фактически на межбанке существует законный микроForex, т. к. все торги автоматизированы, а банки, предоставляя возможность уменьшить минимальный порог, ничего не теряют и не несут никаких лишних издержек.

Надеемся, что данная статья будет полезна читателям, так как открыла завесу организации серьезных схем работы дилинга и устранила многие пробелы в понимании сути вещей, происходящих в мире больших денег.